Имајте добар план за личниот буџет и држете се до него

„Лични финансии“ е процес на планирање и на управување со лични финансиски активности како што се генерирање приход, трошење, заштеда, инвестирање и заштита. Процесот на управување на личните финансии може да се сумира во буџет или финансиски план. Овде ќе ги анализираме најчестите и најважни аспекти на индивидуалното финансиско управување.

#1: Приход

Приходот претставува извор на прилив на готовина што го добива поединецот, а потоа го користи за издржување на себеси и на своето семејство. Тоа е почетна точка за нашиот процес на финансиско планирање. Најчести извори на приход се: плата, бонус, прекувремена работа, пензија, дивиденда. Сите овие извори на приход генерираат готовина што поединецот може да ја искористи за да ја потроши, заштеди или да ја инвестира. Во оваа смисла, приходот може да се смета како прв чекор во нашиот патоказ за лични финансии.

[ihc-hide-content ihc_mb_type=”block” ihc_mb_who=”unreg,6″ ihc_mb_template=”3″ ]

#2: Трошоци

Трошењето ги вклучува сите видови трошоци што ги прави една индивидуа, поврзани со купување стока и услуги или што и да е што се троши (т.е. не е инвестиција). Целото трошење спаѓа во две категории: готовина (сопствен извор) и кредит (платена со зајмење пари). Поголемиот дел од приходот на повеќето луѓе е наменет за трошење.

Најчести извори на трошење се: изнајмување, плаќања хипотека, даноци, храна, забава, патувања, плаќања со кредитни картички.

Ваквите трошоците го намалуваат износот на готовина што физичко лице го има на располагање за штедење и за инвестирање. Ако трошоците се поголеми од приходот, поединецот се соочува со дефицит. Управување на трошоците е исто толку важно колку и генерирањето приход и, обично, луѓето имаат поголема контрола над своите дискрециски трошоци, отколку над своите приходи.

Добрите навики на трошење се клучни за успешно управување на личните финансии.

#3: Заштеда

Заштедата се однесува на вишокот готовина што се задржува за идно инвестирање или трошење. Ако има вишок меѓу тоа што едно лице го заработува како приход и тоа што го троши, разликата може да биде насочена кон заштеди или инвестиции. Управувањето на заштедите е критична област на личните финансии. Вообичаените форми на заштеди вклучуваат: физичка готовина, депозити во банка, хартии од вредност на пазарот на пари.

Повеќето луѓе чуваат заштеди за да ги управуваат своите парични текови и краткорочната ликвидност. Имањето премногу заштеди, всушност, може да се смета за лошо и претставува опортунитетен трошок бидејќи се заработува малку или без поврат во споредба со инвестициите.

#4: Инвестирање

Инвестирањето се однесува на набавка на средства за кои се очекува да генерираат стапка на принос, со надеж дека со текот на времето поединецот ќе добие назад повеќе пари отколку што првично инвестирал. Инвестирањето носи ризик, и, всушност, не завршуваат сите средства со позитивен резултат. Тука најмногу доаѓа до израз поврзаноста меѓу ризикот и приносот. Вообичаените форми на инвестирање вклучуваат: акции, обврзници, криптовалути, недвижен имот, приватни компании, стока, уметност.

Инвестирањето е најкомплицираната област на личните финансии и е една од областите каде што луѓето добиваат најстручен совет. Постојат огромни разлики во ризикот и во наградата меѓу различните инвестиции и повеќето луѓе бараат помош во оваа област од својот финансиски план и од финансиските советници.

#5: Заштита

Лична заштита се однесува на широк спектар производи што можат да се користат за да се заштитат од непредвиден и неповолен настан. Најчести производи за заштита се: животно осигурување, здравствено осигурување, планирање недвижен имот.

Ова е област на лични финансии каде што луѓето, обично, бараат стручен совет и може да стане многу комплицирано. Постои цела низа анализи што треба да се направат за правилно да се проценат индивидуалните потреби за осигурување и за планирање недвижен имот.

Процес на планирање лични финансии

Доброто финансиско управување се сведува на тоа да имате солиден план и дисциплинирано да се држите до него. Сите наведени области на лични финансии можат да бидат спакувани во буџет или во формален финансиски план.

Овие планови најчесто ги подготвуваат лични банкари и советници за инвестиции што работат со своите клиенти за да ги разберат нивните потреби и цели и да развијат соодветен тек на дејствување.

Подготовката на буџет или финансиски план е од клучно значење за да се постигне најдобриот аутпут во постигнувањето на вашите лични и семејни цели. Споделуваме пример за едноставен месечен буџет што може да се искористи за управување на вашите приходи, трошоци, заштеди и инвестиции.

Примени ги овие совети

Финансискиот менаџмент или управувањето на личните финансии е нешто со што многумина се борат. Сепак, постојат неколку совети што секој што сака да ги подобри своите лични финансии треба да ги има предвид. Еве неколку врвни совети за управување пари, кои ви предлагаме да ги вметнете во практиката:

*Прво плати се себеси – Направи свој паричен фонд што би ти бил доволен за сите потреби и желби за шест до 12 месеци

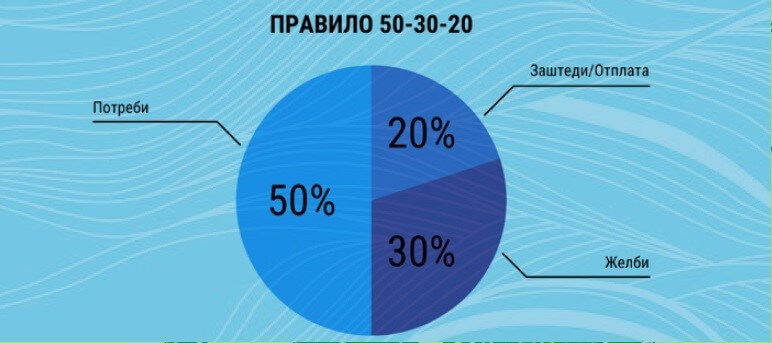

*Создај буџет и биди финансиски дисциплиниран – Применувај го правилото 50/20/30 – од своите приливи издвојувај 50 проценти за своите потреби, 30 проценти за своите желби и 20 проценти за заштеди или отплата

*Постави финансиски цели (краткорочни, среднорочни и долгорочни цели) што сакаш да ги оствариш

*Одвој доволно парични средства во т.н. фонд за итност (штедење за црни денови)

Троши рационално, а не импулсивно!

„Важно е колку заработувате, но поважно е како го трошите заработеното!“

(Авторката е дел од „Глобал шејперс Скопје хаб“)

[/ihc-hide-content]